23 Set Il ravvedimento operoso e le novità 2019

Gli istituti deflattivi del contenzioso tributario

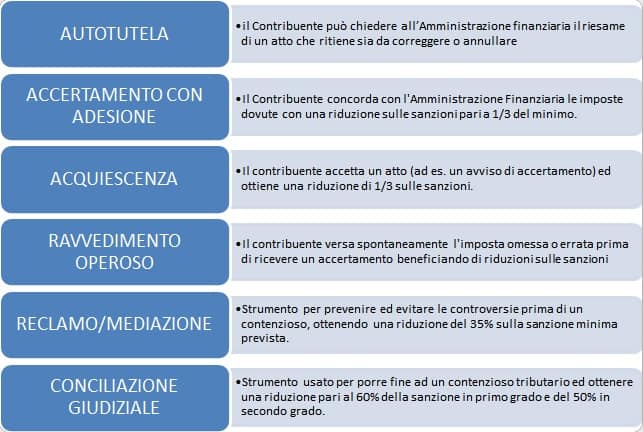

Gli istituti deflattivi del contenzioso tributario sono una categoria di strumenti normativi posti a disposizione del contribuente e volti a prevenire l’insorgere di liti con l’Amministrazione Finanziaria nonché ad accelerarne il decorso favorendo una composizione bonaria.

Attualmente il sistema tributario ha disciplinato sei istituti deflattivi:

- l’autotutela(art. 2-quater del DL n. 564/1994);

- l’accertamento con adesione(art. 1 e ss. del D.Lgs. n. 218/1997);

- l’acquiescenza (art.15 del D.Lgs. n. 218/1997);

- il ravvedimento operoso(art.13 del D.Lgs. n. 472/1997);

- il reclamo/mediazione tributaria obbligatoria (art.17-bis del D.Lgs. n. 546/1992);

- la conciliazione giudiziale(art.48 del D.Lgs. n. 546/1992).

Tra i predetti istituti il presente articolo approfondisce l’istituto del ravvedimento operoso, normativamente disciplinato dall’art. 13 del D.Lgs. n. 472/1997 fornendo, anche sulla scorta dell’esperienza maturata dallo Studio Commerciale Ricci & Associati S.r.l. di Pesaro, un quadro quanto più completo ed esaustivo sulla materia.

In particolare, la trattazione riguarderà:

- la definizione di ravvedimento operoso;

- i presupposti di applicazione, nonché i casi in cui la stessa sia esclusa;

- la determinazione e le modalità di calcolo di sanzioni e interessi;

- le novità 2019 contenute nel Decreto Crescita (art. 4-decies del DL n. 34/2019 convertito dalla Legge n. 58/2019)

Definizione di ravvedimento operoso

Il ravvedimento operoso rientra tra gli istituti deflattivi del contenzioso tributario che il sistema tributario pone a disposizione dei contribuenti.

Attraverso tale strumento, il contribuente potrà sanare un’omissione, un ritardo o altre irregolarità intervenute nel pagamento dell’imposta dovuta, beneficiando di una determinata percentuale di riduzione della sanzione amministrativa, rispettivamente prevista per la violazione della norma tributaria integrata. In sostanza, sarà possibile regolarizzare la propria posizione mediante il pagamento:

– dell’imposta, se omesso, o della differenza, se si fosse effettuato un versamento parziale;

-di una somma a titolo di sanzione ridotta;

– degli interessi moratori calcolati al tasso legale.

L’adesione al ravvedimento operoso, attraverso la corresponsione spontanea dell’importo dovuto per l’imposta oltre la quota ridotta di sanzione e gli interessi, è possibile a condizione che non sia stata già constatata la violazione da parte dell’ente impositore mediante la notifica di un atto di accertamento, o di avviso di pagamento ovvero che non siano iniziate le attività di indagine da parte dell’Agenzia delle Entrate.

Casi di esclusione

Precisamente, il ricorso al ravvedimento operoso è escluso, e qualora compiuto non esplica la propria funzione sanante, nei casi in cui il contribuente abbia già ricevuto la notificazione di atti di liquidazione e di accertamento, compresi i controlli automatici, formali o abbia ricevuto altre comunicazioni delle dichiarazioni ai sensi degli artt. 36-bis e 36-ter del DPR n. 600/1973 (CM n. 6/E del 19 febbraio 2015).

Non opera altresì qualora siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore o i soggetti solidalmente obbligati, abbiano avuto formale conoscenza.

Calcolo dell’importo dovuto

Affinché il ravvedimento possa essere compiuto efficacemente il contribuente, unitamente al pagamento dell’imposta accertata, dovrà versare gli interessi e le sanzioni in misura ridotta sulla base degli effettivi giorni di ritardo.

Pertanto per beneficiare dell’istituto del ravvedimento operoso allorché ne sussistano le condizioni il contribuente deve:

- provvedere (se del caso) a porre in essere l’adempimento omesso (ad esempio registrazione del contratto di locazione);

- versare spontaneamente il tributo omesso;

- pagare la sanzione dovuta in misura ridotta determinata sulla base alla riduzione prevista per la singola violazione;

- versare gli interessi al tasso annuo legale previsto in relazione a ciascun giorno di ritardo.

Calcolo degli interessi legali

Il tasso di interesse legale per effettuare il calcolo dell’importo totale dovuto, viene stabilito annualmente sulla base di un Decreto Ministeriale.

Di seguito si presenta una tabella riepilogativa dei tassi di interesse legali in vigore dal 2010:

| TASSI DI INTERESSE LEGALE IN VIGORE DAL 01/01/2010 | ||

| Periodo | Tasso | Normativa di riferimento |

| dall’1.1.2010 al 31.12.2010 | 1% annuo | D.M. 4.12.2009 |

| dall’1.1.2011 al 31.12.2011 | 1,5% annuo | D.M. 7.12.2010 |

| dall’1.1.2012 al 31.12.2013 | 2,5% annuo | D.M. 12.12.2011 |

| dall’1.1.2014 al 31.12.2014 | 1% annuo | D.M. 12.12.2013 |

| dall’1.1.2015 al 31.12.2015 | 0,5% annuo | D.M. 11.12.2014 |

| dall’1.1.2016 al 31.12.2016 | 0,2% annuo | D.M. 11.12.2015 |

| dall’1.1.2017 al 31.12.2017 | 0,1% annuo | D.M. 7.12.2016 |

| dall’1.1.2018 al 31.12.2018 | 0,3% annuo | DM 13.12.2017 |

| dall’1.1.2019 | 0,8% annuo | DM 12.12.2018 |

La Risoluzione n. 296/E del 14 luglio 2008 dell’Agenzia delle Entrate prevede che gli interessi moratori giornalieri devono essere calcolati al tasso legale suddividendo l’ammontare annuo per 365 giorni:

Imposta * percentuale del tasso di interesse legale * giorni di ritardo

365

Per maggiore chiarezza si propone il seguente esempio:

Un piccolo commerciante omette di versare il saldo IRPEF di € 2.000 risalente all’anno di imposta 2017.

Il giorno 16 Settembre 2019 decide spontaneamente di versare quanto dovuto tramite modello F24 utilizzando l’istituto deflattivo del ravvedimento operoso.

Il tasso di interesse legale al 16 Settembre 2019 sarà calcolato dalla data di scadenza del versamento del saldo IRPEF 2017 ovvero il giorno 2 Luglio 2018:

(2.000 * 0,3% * 183) + (2.000 * 0,8% * 259) = 14,36 €

365

Il contribuente dovrà versare € 14,36 nel modello F24 usando il codice tributo 1989 (Interessi sul ravvedimento Irpef).

Il calcolo delle sanzioni è più complesso in quanto sono previste diverse fasce di riduzione dalla sanzione originale (in via generale e approssimativa corrispondente al 30% dell’importo non versato).

Calcolo delle sanzioni

Nel momento in cui si proceda a ravvedimento operoso la sanzione ridotta è pari (a seguito delle modifiche apportate ad opera dell’art. 1, commi 634-641 della Legge n. 190/2014 – c.d. Legge di Stabilità 2015):

- a 1/10 di quella ordinaria nei casi di mancato pagamento del tributo o di un acconto, se esso viene eseguito entro trenta giorni dalla data di scadenza;

- a 1/10 del minimo di quella prevista per l’omissione della presentazione della dichiarazione, se questa viene presentata con ritardo non superiore a novanta giorni, oppure a 1/10 del minimo di quella prevista per l’omessa presentazione della dichiarazione periodica prescritta in materia di imposta sul valore aggiunto, se questa viene presentata con ritardo non superiore a trenta giorni;

- a 1/9 del minimo se la regolarizzazione degli errori e delle omissioni avviene entro il novantesimo giorno successivo al termine per la presentazione della dichiarazione, oppure, quando non è prevista dichiarazione periodica, entro novanta giorni dall’omissione o dall’errore;

- a 1/8 del minimo, se la regolarizzazione degli errori e delle omissioni avviene entro il termine per la presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, entro un anno dall’omissione o dall’errore;

- a 1/7 del minimo, se la regolarizzazione degli errori e delle omissioni avviene entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, entro due anni dall’omissione o dall’errore;

- a 1/6 del minimo, se la regolarizzazione degli errori e delle omissioni avviene oltre il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, oltre due anni dall’omissione o dall’errore;

- a 1/5 del minimo se la regolarizzazione degli errori e delle omissioni avviene dopo la constatazione della violazione (ai sensi dell’articolo 24 della legge 7 gennaio 1929, n. 4), salvo nei casi di mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto o di omessa installazione degli apparecchi per l’emissione dello scontrino fiscale.

Nel caso in esempio si applicherà la riduzione prevista al punto 5 con la conseguente riduzione a 1/7 del minimo delle sanzioni previste dalle norme tributarie, ovvero € 600 (€ 2.000 * 30%).

La sanzione che il piccolo commerciante dovrà versare tramite modello F24 si calcolerà in questo modo:

30% * 1/7 = 4,29 %

2.000€ * 4,29% = 85,80 €

Il 16 Settembre 2019 il contribuente potrà pagare € 85,80 di sanzioni usando il codice tributo 8901 ( Sanzione pecuniaria Irpef).

In via riepilogativa, il commerciante pagherà complessivamente € 2.000 per il saldo IRPEF omesso, € 14,36 di interessi e € 85,80 di sanzioni per un totale di € 2.100,16.

Il calcolo delle sanzioni per le accise e i tributi doganali

L’art. 5, comma 1-bis, lett. a) del DL n. 193/2016 (convertito in Legge n. 225/2016) ha introdotto l’estensione del ravvedimento operoso ai tributi doganali e alle accise amministrati dall’Agenzia delle Dogane e dei Monopoli, nei casi di spontaneo versamento dell’omessa o dell’errata imposta.

L’art. 5, comma 1-bis, lett. a) del DL n. 193/2016 (convertito in Legge n. 225/2016) ha introdotto l’estensione del ravvedimento operoso ai tributi doganali e alle accise amministrati dall’Agenzia delle Dogane e dei Monopoli, nei casi di spontaneo versamento dell’omessa o dell’errata imposta.

Occorre precisare che per tali tributi la generale regola di esclusione del ravvedimento operoso, nei casi in cui la violazione sia stata già constatata e comunque sia iniziato l’accertamento mediante accessi, ispezioni o verifiche non opera. L’unica causa di preclusione all’accesso al ravvedimento operoso per i predetti tributi è costituita dalla eventuale notificazione di avvisi di pagamento e atti di accertamento.

Il metodo di calcolo degli interessi e delle sanzioni coincide con quanto espresso e indicato nei paragrafi precedenti.

Sanzioni ordinarie ridotte al 15% entro 90 giorni

Il D.Lgs. 158/2015 prevede che in relazione alle sanzioni per ritardati od omessi versamenti rispetto i quali il ravvedimento sia effettuato con un ritardo non superiore a 90 giorni dalla scadenza per l’adempimento del tributo la riduzione opera in misura della metà della sanzione ordinaria.

In tali casi, ad esempio, la sanzione sarà ridotta dal 30% al 15%.

Pertanto, se la regolarizzazione avviene, per esempio, entro 30 giorni dall’originaria data di scadenza del pagamento del tributo, la sanzione ridotta da versare in sede di ravvedimento sarà pari all’1,5% dell’imposta dovuta (1/10 della sanzione ordinaria ridotta alla metà).

Un’ulteriore riduzione della sanzione è prevista per i versamenti effettuati con un ritardo non superiore a 15 giorni.

In tali casi la sanzione del 15% è ulteriormente ridotta a 1/15 per ogni giorno di ritardo (1%).

Pertanto, in sede di ravvedimento, la sanzione da versare sarà pari allo 0,1% per ciascun giorno di ritardo (1/10 dell’1%).

Ai fini di un maggiore chiarimento, si presenta una tabella riepilogativa del calcolo delle sanzioni ridotte:

| Momento del ravvedimento | Sanzione prevista | Riduzione da ravvedimento | Sanzione ridotta da ravvedimento |

| Entro i primi 14 giorni (c.d. ravvedimento sprint) | 15% | 1/10 | 0,1% per ogni giorno di ritardo |

| dal 15° al 30° giorno | 15% | 1/10 | 1,5% |

| dal 31° al 90° giorno | 15% | 1/9 | 1,67% |

| dal 91° giorno al termine di presentazione della dichiarazione | 30% | 1/8 | 3,75% |

| entro il termine di presentazione della dichiarazione successiva | 30% | 1/7 | 4,29% |

| oltre il termine di presentazione della dichiarazione successiva | 30% | 1/6 | 5% |

Il ravvedimento operoso frazionato: le novità contenute nel Decreto Crescita

La Legge n. 58/2019 di conversione del Decreto Crescita ha introdotto, nel D.lgs. n. 472/1997, il nuovo art. 13-bis prevedendo la possibilità di utilizzo del ravvedimento operoso parziale ovvero frazionato.

La nuova disposizione normativa ha effetto retroattivo e risulta applicabile solo ai tributi amministrati dall’Agenzia delle Entrate (quindi, rimangono escluse, ad esempio, le violazioni dei versamenti delle imposte locali – quali l’IMU e la TASI – i tributi doganali ecc…).

Nel dettaglio, la disposizione normativa statuisce che deve considerarsi perfezionato il ravvedimento operoso parziale, di una sola parte dell’imposta omessa o non versata integralmente, ma limitatamente alla frazione di imposta oggetto di pagamento e a condizione che siano stati corrisposti interessi e sanzioni commisurati alla frazione del debito d’imposta versato tardivamente.

Il limite all’effettuazione ed al perfezionamento di tali ravvedimenti “frazionati” è rappresentato dall’intervento di controlli fiscali nei confronti del contribuente ovvero dallo scadere del termine per il ravvedimento.

La riduzione da applicare da coloro che intendono avvalersi del ravvedimento parziale/frazionato deve essere individuata nel momento in cui si procede al perfezionamento della regolarizzazione e gli interessi sono dovuti per l’intero periodo di ritardo.

Poniamo quale esempio un contribuente che ometta il versamento di parte di un’imposta per un importo pari ad € 2.000,00.

Fino al momento in cui non gli sarà notificato un atto impositivo, il soggetto interessato potrebbe ravvedersi suddividendo il pagamento della somma complessiva da versare a titolo di imposta, sanzioni ed interessi in un periodo pluriannuale.

Il contribuente potrebbe quindi versare:

- € 1.000,00 con una sanzione ridotta di 1/10 del 15% (1,5%) nel caso in cui effettuasse il versamento entro trenta giorni;

- € 500,00 con una riduzione delle sanzioni di 1/9 del 15% (1,67%) se il pagamento venisse effettuato entro novanta giorni;

- € 500,00, sui quali sarà applicata, se la regolarizzazione avvenisse dal 91° giorno al termine di presentazione della dichiarazione, ovvero una sanzione del 30% ridotta a 1/8 (3,75%) quando non sia prevista dichiarazione periodica, entro un anno dall’omissione o dall’errore,.

Si illustrano i seguenti casi pratici che rappresentano diverse casistiche di ricorso e di perfezionamento del ravvedimento parziale:

| Ravvedimento parziale/frazionato: casi pratici | |

| Versamento parziale dell’importo omesso con relative sanzioni ridotte entro il termine previsto per il ravvedimento | Il ravvedimento può considerarsi perfezionato limitatamente a quanto pagato. Sulla differenza scattano le sanzioni in misura piena |

| Versamento totale con rate costanti e correlate sanzioni ridotte perfezionato entro il termine previsto per il ravvedimento | Il ravvedimento è da considerarsi perfezionato |

| Versamento totale con rate variabili e correlate sanzioni ridotte entro il termine previsto per il ravvedimento | Il ravvedimento è da considerarsi perfezionato |

| Controllo fiscale che interviene prima del pagamento frazionato dell’importo da ravvedere | Il ravvedimento è da considerarsi parziale con le stesse conseguenze di cui al caso 1 |

Il citato nuovo art. 13-bis stabilisce, inoltre, che:

qualora l’imposta dovuta sia versata in ritardo, e il ravvedimento, con il versamento della sanzione e degli interessi, intervenga successivamente, la sanzione applicabile corrisponde a quella riferita all’integrale tardivo versamento e gli interessi sono dovuti per l’intero periodo di ritardo.

Si ponga, ad esempio, un contribuente che decida di versare l’IVA del secondo trimestre 2019 (con scadenza 20 agosto 2019) pari ad € 2.000,00 in modo frazionato.

Nel caso in cui il versamento integrale si concluda il 29 Ottobre 2019 (dalla data di scadenza alla data del versamento decorrono 70 giorni), la sanzione e gli interessi saranno così di seguito calcolati:

interessi (codice tributo 1991 in F24): 2.000,00*(0.8%*70 giorni)/365 = 3,07 euro;

sanzione ridotta (codice tributo 8904 in F24): 2.000,00*1,67% = 33,33 euro.

Nel caso di versamento tardivo dell’imposta frazionata in scadenze differenti, al contribuente è consentito:

- ravvedere autonomamente i singoli versamenti, con le riduzioni individuate dal ravvedimento operoso;

- ravvedere il versamento complessivo, applicando alla sanzione la riduzione individuata in base alla data in cui la stessa è regolarizzata.

Ad esempio, un contribuente intende regolarizzare i versamenti rateali di € 2.000,00 derivanti da un accertamento con adesione in materia di IRAP:

- scadenza originaria della seconda rata: 20/09/2019;

- data di versamento del ravvedimento: 09/12/2019.

Dalla data di scadenza alla data di versamento decorrono 80 giorni.

In questo caso, si avrà:

interessi (codice tributo 1987 in F24): 2.000,00*(0,8%*80 giorni)/365 = 3,51 euro;

sanzioni (codice tributo 9949 in F24): 2.000,00*1,67%= 33,33 euro.

Modalità di pagamento delle imposte dovute tramite ravvedimento operoso

Giungendo alla illustrazione delle modalità concrete per effettuare il pagamento delle imposte con ravvedimento, per i versamenti si dovrà utilizzare:

- il modello F24, per le imposte sui redditi, le relative imposte sostitutive, l’IVA, l’IRAP, le ritenute, i tributi doganali, le accise amministrate dall’Agenzia delle Dogane e dei Monopoli;

• il modello F24 ELIDE, per l’imposta di registro sulle locazioni e sugli affitti di beni immobili;

• il modello F23, per gli altri tributi indiretti.

Per quanto riguarda gli interessi, questi devono essere indicati utilizzando gli appositi codici tributo. Gli interessi maturati sulle ritenute vanno invece versati dai sostituti d’imposta sommandoli al tributo.

Anche per le sanzioni sono stati previsti appositi codici da riportare sul modello di versamento.

Al riguardi si elencano i principali codici tributo relativi ad interessi e sanzioni:

- 1989 – Interessi sul ravvedimento – Irpef

- 1990 – Interessi sul ravvedimento – Ires

- 1991 – Interessi sul ravvedimento – Iva

- 1993 – Interessi sul ravvedimento – Irap

- 1994 – Interessi sul ravvedimento – Addizionale regionale

- 1998 – Interessi sul ravvedimento – Addizionale Comunale all’Irpef

- 8901 – Sanzione pecuniaria Irpef

- 8902 – Sanzione pecuniaria addizionale regionale Irpef

- 8904 – Sanzione pecuniaria Iva

- 8906 – Sanzione pecuniaria sostituti d’imposta

- 8907 – Sanzione pecuniaria Irap

- 8918 – Ires – Sanzione pecuniaria

- 8926 – Sanzione pecuniaria addizionale comunale Irpef

Contattaci