25 Feb Il nuovo regime forfettario 2019: scopri le novità

Il 2019 è un anno ricco di novità: dall’introduzione dell’obbligo di fatturazione elettronica all’applicazione del nuovo regime forfettario.

In questo articolo lo Studio fornirà una linea generale di chi sarà interessato dal nuovo regime e chi sarà, invece, escluso.

Il nuovo regime forfettario: come determinare il reddito imponibile

Il Disegno di Legge di Bilancio 2019, nell’attuale formulazione, allarga il limite di ricavi o compensi entro il quale il contribuente deve rimanere per poter applicare il regime forfettario: mentre sino ad oggi tale limite risultava differenziato in ragione dell’attività esercitata, dal 2019 tale limite sarà fisso a 65.000 euro per tutti i contribuenti (importo da verificare con riferimento al periodo d’imposta precedente).

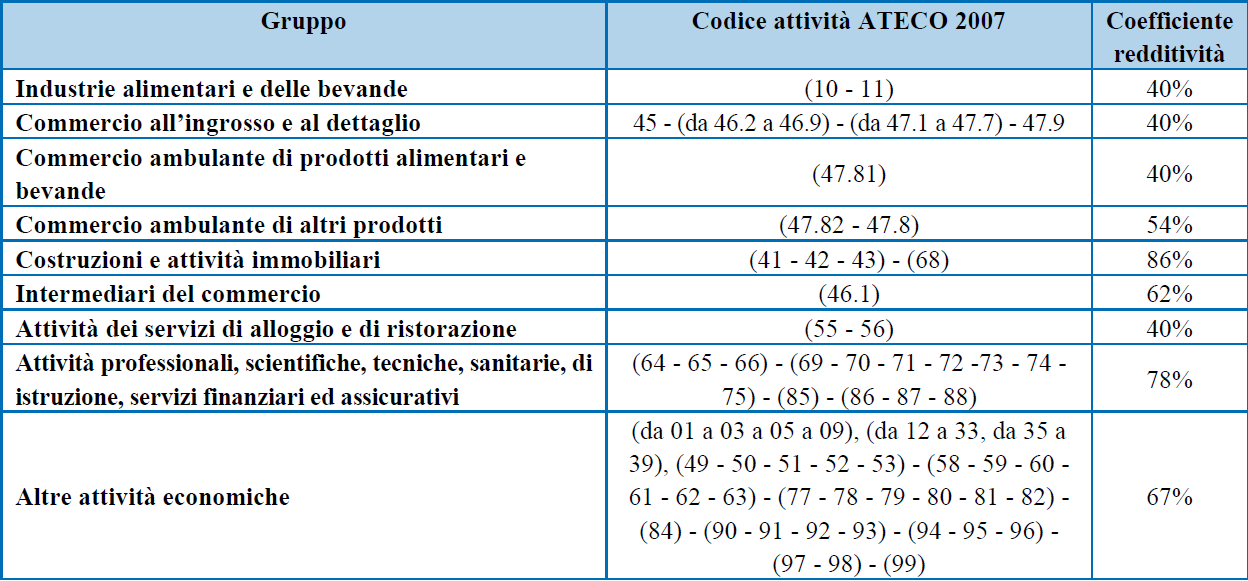

Sotto il profilo della determinazione del reddito, al contrario, nulla cambia: occorrerà applicare ai ricavi o compensi incassati nel periodo d’imposta una misura di forfettizzazione che varia a seconda dell’attività esercitata dai soggetti (quindi sulla base del rispettivo codice di attività).

Requisiti di accesso al regime forfettario e cause di esclusione

Dal 2019 sono stati semplificati i requisiti di accesso al regime forfettario.

vengono in particolar modo eliminati:

- il vincolo di sostenimento di costi per personale dipendente e assimilato nel limite di 5.000 euro annui;

- l’impiego al termine del periodo d’imposta di un ammontare di beni strumentali non superiore a 20.000 euro.

L’unico requisito rimane quindi il tetto di fatturato di 65.000 euro.

Vengono modificate anche le cause di esclusione.

In particolare, non potranno applicare il regime forfettario:

- chi si avvale di regimi speciali ai fini Iva o di regimi forfettari di determinazione del reddito;

- le persone fisiche non residenti tranne alcune eccezioni;

- i soggetti che in via esclusiva o prevalente effettuano cessioni di fabbricati o porzioni di fabbricato, di terreni edificabili o di mezzi di trasporto nuovi.

La preclusione riguardante coloro che nell’anno precedente hanno percepito redditi di lavoro dipendente e/o assimilati di importo superiore a 30.000 euro dovrebbe essere sostituita dall’impossibilità di accedere al forfettario per i soggetti che erano assunti come dipendenti o collaboratori e intendono svolgere l’attività d’impresa o professionale prevalentemente nei confronti di quello che nel biennio precedente era uno dei loro datori di lavoro.

L’intervento più delicato è quello legato alle partecipazioni societarie: mentre sino al 2018 tale causa di esclusione si limita a considerare il possesso di partecipazioni in soggetti trasparenti, la nuova versione che dovrebbe entrare in vigore nel 2019, con riferimento alle società a responsabilità limitata, non prevede più specificazioni, con la conseguenza che anche la partecipazione in Srl non trasparente comporterà la fuoriuscita dal regime.

Infine, coloro che applicheranno il regime forfettario non saranno obbligati ad emettere la fattura elettronica.

Riduzione contributiva INPS da richiedere entro il 28 Febbraio

Uno dei vantaggi offerti dal regime forfettario è la riduzione del carico contributivo: a tali soggetti viene riconosciuta la possibilità di ottenere una riduzione dei contributi previdenziali dovuti per un importo pari al 35%, tanto in relazione ai minimali (pagati trimestralmente), quando sulle eccedenze calcolate sul reddito effettivo dichiarato nel modello Redditi.

Tale riduzione è applicabile esclusivamente ai contributi dovuti alla gestione artigiani e commercianti, mentre non è applicabile ai soggetti iscritti alla Gestione separata.

Va però notato che tale riduzione è facoltativa ed autonoma: tale riduzione, infatti, comporta anche una minore copertura previdenziale in quanto, nel caso di versamento di un contributo inferiore a quello corrispondente al minimale, i mesi accreditati sono proporzionalmente ridotti.

Scegliendo la riduzione del 35% non saranno applicabili:

- la riduzione del 50% previsto per i soggetti ultrasessantacinquenni;

- la riduzione contributiva di tre punti percentuali prevista per i soggetti di età inferiore ai 21 anni.

La volontà di accedere alla riduzione contributiva deve essere manifestata dal contribuente con una specifica istanza da presentare entro il 28 febbraio.

Se la domanda è presentata oltre detto termine, l’accesso all’agevolazione è precluso per l’anno in corso e dovrà essere ripresentata una nuova domanda entro il 28 febbraio dell’anno successivo. In tal caso, l’agevolazione viene concessa dal primo gennaio del relativo anno.

Contattaci